Wat is btw?

Btw staat voor “Belasting (op) Toegevoegde Waarde”.

De belasting over toegevoegde waarde wordt op een slimme manier bij consumenten geïncasseerd, bij alles wat die koopt. Dit artikel beschrijft kort hoe btw werkt.

Toegevoegde waarde is de meerwaarde die een onderneming creëert. De Nederlandse staat belast die.

Een ander woord voor btw is “omzetbelasting”, maar dat dekt de lading minder goed, zoals je hieronder zult zien.

Btw over het factuurbedrag

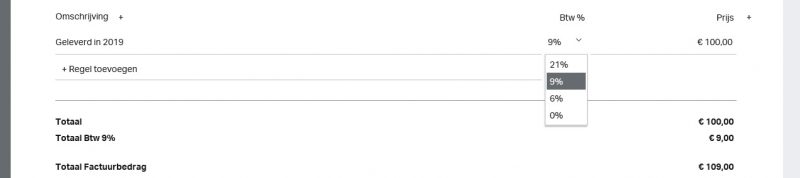

Als een onderneming btw-plichtig is, moet die over het factuurbedrag een belastingtarief (btw-tarief) heffen, en incasseren namens de Belastingdienst. De onderneming geeft zowel de omzetbedragen en de geheven btw bedragen op in de btw-aangifte, en draagt dat vervolgens de btw af.

Verschillende soorten producten en diensten worden belast met een verschillend tarief, hoog (nu 21%), laag (nu 9%), of een nul-tarief (0%). Op de website van de belastingdienst kun je vinden welke

tarieven en vrijstellingen waarvoor gelden.

De onderneming berekent het totale factuurbedrag, per product of dienst, op deze manier:

totaal factuurbedrag = factuurbedrag + (btw-percentage x factuurbedrag)

Het totale bedrag inclusief btw wordt ook wel “bruto bedrag”, genoemd, en het bedrag, exclusief btw “netto”.

Btw over inkopen: voorbelasting

Hoewel het woord

omzetbelasting anders doet vermoeden, gaat de belasting gaat over

toegevoegde waarde, en niet de totale omzet. Daarom mag je de btw die aan de onderneming in rekening is gebracht (in veel gevallen) aftrekken van het af te dragen btw-bedrag. Er zijn uitzonderingen, waaronder bijvoorbeeld relatie-geschenken en zakelijk uit eten of -drinken. Ook mag je natuurlijk alleen btw die in rekening is gebracht aftrekken, en niet zomaar 21 procent van de totale kosten. De af te trekken btw wordt

voorbelasting genoemd.

Hoe btw werkt: voorbeeld

Een voorbeeld maakt duidelijk hoe btw werkt in de economische keten.

Je kunt je voorstellen dat een aardappelhandelaar bij een boer één ton aardappels inkoopt voor 1000 euro. Hierover brengt de boer 9% btw in rekening (levensmiddelen vallen onder het lage tarief). Op de factuur staat dus een totaalbedrag van 1090 euro.

De aardappelhandelaar verkoopt de aardappelen per kilo voor € 1,75 aan haar klanten (de consumenten). Hierover brengt ze dan ook 9% btw in rekening, dus op het bonnetje staat: € 1,91 per kilo.

Toegevoegde waarde

Als alle aardappelen zijn verkocht, heeft de handelaar 1910 euro ontvangen, waarvan 160 euro btw (1910 – 1750). De aardappelen die de handelaar eerder voor 1000 euro gekocht heeft, zijn voor 1750 verkocht. Ze heeft dus 750 euro waarde toegevoegd.

Wie betaalt uiteindelijk?

De geïncasseerde btw is 160 euro. De handelaar betaalt deze btw aan de belastingdienst, maar pas nadat er de betaalde 90 euro

voorbelasting vanaf getrokken is (zodat de belasting daadwerkelijk over de toegevoegde waarde gaat).

De aardappelhandelaar draagt dus 70 euro btw af, en de boer 90 (we gaan er voor het gemak van uit dat de boer geen voorbelasting heeft om af te trekken). De 160 euro btw die de consument heeft betaald, wordt dus geïncasseerd via de boer en de handelaar.

Andersom: als de consument geen aardappelen koopt, voegt de handelaar geen waarde toe, en blijft de waarde van de aardappelen steken op 1000 euro, en de totale btw op 90.

Regels, regels, regels

Tot zover is het gemakkelijk. Maar er zijn regels voor bijzondere gevallen, zoals verkopen aan het buitenland, verleggingsregelingen, beperkingen op het recht op aftrek van btw bij verkoop van 0% producten of diensten. Je leest hier hoe fENNA je helpt met de btw op je factuur.

Kijk voor de

regels en voorwaarden op de website van de Belastingdienst.

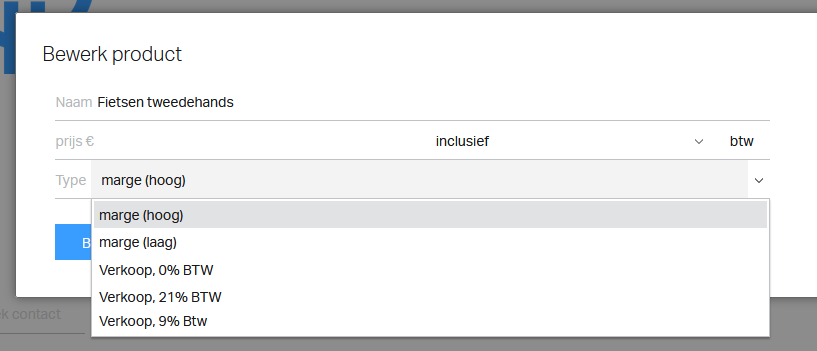

Om margegoederen te factureren open je het producten-scherm (vanuit het offerte- of factuurscherm). Je geeft als btw-type “marge (hoog)” voor marge-artikelen die onder het hoge btw-tarief vallen (anders kies je “marge(laag)”). Door in de factuur dit product te kiezen, boekt fENNA de omzet automatisch op de juiste margerekening . Zoals altijd kan apart in de factuurregel een prijs en omschrijving worden bepaald.

Om margegoederen te factureren open je het producten-scherm (vanuit het offerte- of factuurscherm). Je geeft als btw-type “marge (hoog)” voor marge-artikelen die onder het hoge btw-tarief vallen (anders kies je “marge(laag)”). Door in de factuur dit product te kiezen, boekt fENNA de omzet automatisch op de juiste margerekening . Zoals altijd kan apart in de factuurregel een prijs en omschrijving worden bepaald.

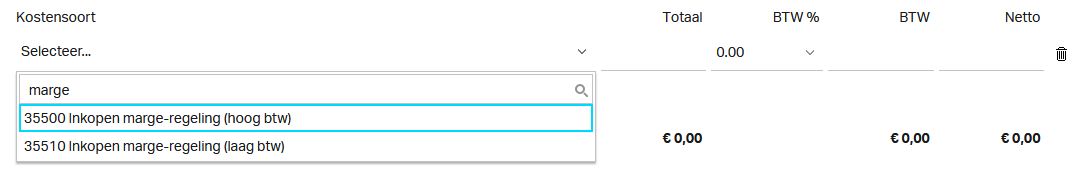

Om de inkopen van margegoederen vast te leggen, kies je bij de inkoop of betaling de bestemming “inkopen marge hoge btw”, of “inkopen marge lage btw”. Je mag geen btw aftrekken voor de inkoop. Je kiest daarom dus het 0%-tarief.

Om de inkopen van margegoederen vast te leggen, kies je bij de inkoop of betaling de bestemming “inkopen marge hoge btw”, of “inkopen marge lage btw”. Je mag geen btw aftrekken voor de inkoop. Je kiest daarom dus het 0%-tarief.

Je kunt je voorstellen dat een aardappelhandelaar bij een boer één ton aardappels inkoopt voor 1000 euro. Hierover brengt de boer 9% btw in rekening (levensmiddelen vallen onder het lage tarief). Op de factuur staat dus een totaalbedrag van 1090 euro.

De aardappelhandelaar verkoopt de aardappelen per kilo voor € 1,75 aan haar klanten (de consumenten). Hierover brengt ze dan ook 9% btw in rekening, dus op het bonnetje staat: € 1,91 per kilo.

Je kunt je voorstellen dat een aardappelhandelaar bij een boer één ton aardappels inkoopt voor 1000 euro. Hierover brengt de boer 9% btw in rekening (levensmiddelen vallen onder het lage tarief). Op de factuur staat dus een totaalbedrag van 1090 euro.

De aardappelhandelaar verkoopt de aardappelen per kilo voor € 1,75 aan haar klanten (de consumenten). Hierover brengt ze dan ook 9% btw in rekening, dus op het bonnetje staat: € 1,91 per kilo.